Раздельный учет ндс. Бухучет инфо Как разделить ндс в 1с

Кто ведет раздельный учет НДС

Раздельный учет НДС необходимо вести тем организациям, которые сочетают виды деятельности, облагаемые НДС, а также виды деятельности, не облагаемые НДС.

Наиболее частыми причинами для необходимости распределения НДС является необходимость распределять входящий НДС между видами деятельности для организаций, которые совмещают ОСН с ЕНВД, либо для организаций, осуществляющих экспортную торговлю. Это неисчерпывающий перечень случаев.

В требовании ведения раздельного учета НДС есть исключения. Так, если в организации доля выручки от деятельности, не облагаемой НДС, или облагаемой по ставке 0% не превышает 5% от всей выручки, организация вправе не разделять входящий НДС. Или организация, которая занимается только экспортом и не ведет операций на внутреннем рынке, также вправе не вести раздельный учет.

При ведении раздельного учета НДС важно, чтобы программный продукт позволял проводить распределение НДС по видам деятельности: часть суммы принималась к вычету, а часть включалась в стоимость. Такие возможности предоставляет программный продукт «1С:Бухгалтерия предприятия 8», ред. 3.0.

Учет НДС в «1С»

Настроим раздельный учет НДС в «1С». После того, как будет установлена настройка «Ведется раздельный учет входящего НДС

», при проведении документов программа будет запоминать, что в дальнейшем происходит с НДС в разрезе каждого документа. Если НДС при поступлении был принят к вычету, а в дальнейшем организация осуществит продажу без НДС, то произойдет автоматическое восстановление ранее принятого к вычету НДС. При использовании данной настройки происходит автоматическое отслеживание партий товаров для целей последующего учета НДС.

Данная настройка устанавливается в учетной политике по гиперссылке «Налоги ».

В редакции 3.0 появилась возможность ведения дополнительного аналитического учета на счете – по способам учета НДС. Благодаря этой аналитике есть возможность в момент приобретения установить необходимость распределить НДС. При данной настройке можно распределять НДС не только по косвенным расходам, но и по прямым. Для этого в аналитике «Способ учета НДС » устанавливаем значение «Распределять ».

При дальнейшем движении МПЗ в организации есть возможность изменить данную настройку для партии номенклатуры. Например, в документе поступления товаров и услуг был указан способ «Принимать к вычету », а в момент включения в расходы стало ясно, что МПЗ будет использовано для деятельности ЕНВД, значит, НДС необходимо включить в стоимость. Эту операцию позволит проделать документ «Требование-накладная », где в качестве способа учета НДС будет установлено «Включить в стоимость ». После проведения требования накладной сумма НДС будет автоматически восстановлена к уплате в бюджет и включена в расходы.

Партии товаров для учета НДС

Необходимо помнить, что при реализации товаров НДС списывается по конкретной партии документа – поскольку для правильного расчета и распределения суммы входящего НДС в программе используется «Партия » каждого документа. Чтобы учет для целей НДС в части партий совпадал с регламентным бухгалтерским учетом и расчетом себестоимости, необходимо использовать способ учета ПМЗ ФИФО.

Для того чтобы вести партионный учет по счетам учета МПЗ, необходимо установить эту возможность в настройках. Это можно сделать в меню «Администрирование» – «Параметры учета» – «Настройка плана счетов» – «По номенклатуре, партиям, складам ». В открывшемся меню настроек необходимо установить флаг «По партиям (документам поступления)». 15 шт. 20 ноября.

Если у нас ведется учет по ФИФО, тогда и для целей НДС, и для целей расчета себестоимости стулья будут списаны следующим образом:

10 шт. из партии по цене 1180 руб.

5 шт. из партии по цене 1550 руб.

А если организация ведет учет по средней стоимости, и раздельный учет НДС, то для целей НДС программа спишет данные из документов партий, как описано в случае по ФИФО, а для целей расчета себестоимости будет списано:

15 шт. без партии, но из расчета стоимости 1365 руб. (1180 + 1550= 2730 / 2 = 1365)

Таким образом, для целей учета НДС программа будет считать с учетом партий, а для себестоимости – по другим суммам. Для операций продажи на внутреннем рынке эта ситуация не является неверной, а вот в случае экспорта и использования ставки 0% возникают сложности, так как подтверждение нулевой ставки будет происходить сразу по партиям всех поступлений, хранящихся на остатках.

По этой причине тем организациям, которые применяют ставку 0% или без НДС, рекомендовано использовать метод ФИФО вместо учета по средней стоимости. В случае изменения способа учета МПЗ не забудьте закрепить это изменение в форме приказа по учетной политике в организации.

Распределение НДС по основным средствам

В редакции 3.0 появилась возможность распределить НДС по основным средствам. Для этого в документе «Приобретение объекта основных средств » в способе учета НДС выбираем значение «Распределять ». После принятия к учету объекта основных средств и проведения документа «Распределение НДС » данный НДС будет распределен пропорционально выручке. В части процента НДС для необлагаемой НДС деятельности данная сумма НДС будет включена в первоначальную стоимость объекта основных средств. После этого амортизация объекта, а также все аналитические отчеты по основным средствам будут выводить стоимость объекта с учетом включенной в стоимость суммы НДС.

Пример.

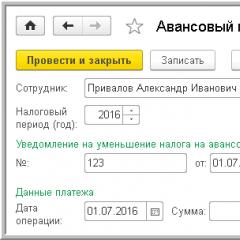

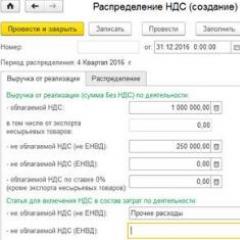

В организации А в IV квартале 2016 г. выручка по деятельности, облагаемой НДС, составила 1 млн руб., выручка по деятельности, попадающей под уплату ЕНВД, составила 250 000 руб. За IV квартал были приобретены услуги, относящиеся к обоим видам деятельности, на сумму 50 000 руб., НДС сверху. А также приобретен объект основных средств стоимостью 150 000 руб., НДС сверху (рис. 1).

Для расчета суммы распределения НДС высчитываем процент. Операции без НДС составили 20% от общего объема выручки. Соответственно, суммы НДС распределяются следующим образом: 80% – «Принимать к вычету», 20% – «Включать в стоимость». Рассчитываем: 9000 * 20% = 1800 руб., 27 000 * 20% = 5400 руб. (рис. 2).

В документ «Распределение НДС » попали указанные нами суммы. И после проведения документа сумма по услугам 1800 руб. будет отражена на счета затрат (в нашем случае это 44 счет). Сумма 5400 руб. будет отражена в составе счета , а далее в корреспонденции Дт. 01 Кт. 08 увеличит первоначальную стоимость объекта основных средств (рис. 3).

В конце квартала суммы по счету в аналитике «Принимать к вычету » – принимается к вычету документом «Формирование записей книги покупок ». Для анализа и оценки правильности закрытия счета удобно использоваться оборотно-сальдовую ведомость с аналитикой по способам учета НДС (рис. 4).

Для более подробного анализа ОСВ по счету можно получить с аналитикой до контрагента и документа движения.

Если ваша организация не вела в программе раздельный учет НДС, но вести его обязана, то для перехода на раздельный учет необходимо установить обозначенные в статье настройки, и сделать ввод остатков по партионному учету. Ввод остатков по партионному учету можно выполнить вручную, либо с помощью программиста.

Еще одна ситуация, когда организации поможет настройка «Ведение раздельного учета НДС » – это необходимость списать МПЗ. Списание может проводиться по разным причинам, например, в случае выявленной недостачи. В данном случае, поскольку товар списан в результате недостачи (под деятельность, не облагаемую НДС), НДС, ранее принятый к вычету, должен быть восстановлен к уплате в бюджет. При использовании указанной настройки программа автоматически восстановит НДС к уплате после проведения документа «Списание товара ». В случае, если настройка раздельного учета не используется, для правильности ведения учета необходимо с помощью документа «Восстановление НДС » отразить данную операцию.

Любое предприятие может столкнуться с необходимостью проведения распределения НДС. Причина этого заключается в двух случаях:

- При реализации продукции, для которой применяются различные ставки НДС;

- Идентичные материалы принадлежат к продукции с различными ставками НДС.

Для рассматриваемого примера распределению подлежит сумма НДС, образующаяся в стоимости товара «ТМЦ2», так как он применяется для создании продукции, часть которой облагается НДС, а часть не облагается.

Распределение предусматривает разделение суммы на две части. Одна из них позволит предприятию претендовать на возмещение уплаченной суммы, а вторая будет отнесена к затратам.

Известно, что возмещению по закону принадлежит только та часть налога, которая была уплачена организацией с материалов, использованных при выпуске продукции, обладающей ставкой НДС не равной 0%. Для представленного выше рисунка в данную группу попадают НДС1 и частично НДС2.

Соответственно для «ТМЦ3» возмещение не предусмотрено, так как производимый на ее основе продукт реализуется с нулевой ставкой.

В целом имеется возможность учета НДС тремя различными способами:

- Принимается к возмещению НДС1;

- Не принимается к возмещению НДС3;

- Распределяется НДС2.

Решение задачи распределения НДС в 1С

В первую очередь требуется проверка настроек учетной политики. Она в частности должна предусматривать активацию функций «Ведется раздельный учет входящего НДС» и «Раздельный учет НДС на 19 счете».

Распределение НДС осуществляется на основе представленной выше схемы. В основе метода лежит применение необходимого способа в отношении каждого из существующих товаров. При этом существует еще один вариант действия: «Блокируется до подтверждения 0%». Данный вариант необходим при проведении операций по эксперту, когда требуется ожидать подтверждения нулевой ставки.

Способ учета НДС указывается для всего перечня документов, отражающих номенклатурное движение. Для примера рассматривается документ «Отчет производства за смену», где отражается одновременно пара способов отражения НДС.

Для поступающих услуг также требуется отражение способа распределения НДС. Идентичным будет заполнение и всех остальных документов, которых суммарно насчитывается около двух десятков.

По истечению квартала, рассматриваемого для НДС в качестве отчетного периода, требуется создание документа «Распределение НДС» и «Формирование записей книги продаж». При этом первый из документов создается только при условии наличия в номенклатуре позиций, предусматривающих использование способа учета «Распределяется».

Документ распределение НДС предусматривает от пользователя всего два действия, нажатия на клавиши «Заполнить» и «Распределить». После этого система самостоятельно проведет разнесение данных по категориям.

Система рассчитает суммы, полученные от продажи по позициям, предусматривающим НДС, и реализуемым с нулевой ставкой налога. На их основе будут определены коэффициенты при распределении. А налоговые суммы, подлежащие распределению, система раздели в пропорции в соответствии с результатами реализации.

Представленный ниже рисунок детально демонстрирует проведение распределения с указанием соответствующих сумм.

Формируемые проводки проводят распределение НДС по счету 19 на две категории: «принимаемые к вычету» и «учитываемые в стоимости».

Все суммы, для которых предусмотрен налоговый вычет, отражаются в документе в табличной части в разделе «Формирование записей книги покупок».

Правильность проведенных операций проверяется на счете 19. Если все выполнено без ошибок, то по счету не должно быть никаких остатков.

На рис.1 схематично изображена ситуация, при которой возникает необходимость распределять НДС.

Существует два основных фактора, которые определяют такую необходимость:

- Продукция реализуется по разным ставкам НДС или совсем без НДС.

- Одни и те же материалы (или услуги) используются в продукции с разной ставкой НДС.

В нашем примере распределению подлежит только сумма налога, входящего в стоимость материала «ТМЦ2», так как именно этот материал используется в продукции, реализуемой и с НДС, и без НДС.

Само понятие «распределить» заключается в том, чтобы разделить сумму НДС на 2 части. Одна часть принимается к возмещению и, соответственно, уменьшает отчисления в бюджет; вторая — учитывается в затратах.

Как известно, возмещается только налог по материалам, которые пошли на , реализуемой по ненулевой ставке НДС. На рис.1 – НДС1 (материал «ТМЦ1») и часть НДС2 (материал «ТМЦ2»).

НДС по материалу «ТМЦ3» возмещению не подлежит, так как продукция, в которой он используется, продается без НДС.

В итоге имеем три способа учета НДС:

- принимается к возмещению (НДС1);

- не принимается к возмещению (НДС3);

- распределяется (НДС2).

Как решается задача распределения НДС в 1С?

Методика распределения НДС достаточно проста и соответствует вышеприведенной схеме. Суть состоит в том, чтобы для каждого материала указать нужный способ (рис.2). Правда, к трем вариантам прибавляется еще один – «Блокируется до подтверждения 0%». Этот способ нужен для . Его мы рассматривали ранее.

Получите 267 видеоуроков по 1С бесплатно:

Способ учета НДС нужно указать во всех документах, где отражается движение номенклатуры. В документе « » от 19.01.2016 отражен выпуск стеллажа с использованием материалов; для них указаны два (рис.3).

При поступлении услуг также указываем способ распределения НДС (рис.4). В остальных документах (всего их около 20) принцип заполнения такой же.

В конце отчетного периода (для НДС это квартал) формируем документы «Распределение НДС» и «Формирование записей книги продаж». Для этого вызываем (рис.5). Пункт «Распределение НДС» появляется только при наличии позиций номенклатуры со способом учета «Распределяется».

В документе «Распределение НДС» остается нажать 2 кнопки — «Заполнить» и «Распределить». Все! Распределение будет выполнено автоматически (Рис.6).

Во-первых, будут рассчитаны суммы продаж с НДС и без НДС; эти суммы будут использованы в качестве коэффициентов при распределении. Во-вторых, все суммы налога, подлежащего распределению, будут разделены на две части пропорционально суммам продаж.

Как правильно вести раздельный учет НДС в программе 1С 8.3 Бухгалтерия?

Начиная с версии 3.0, в программе 1С 8.3 появилась возможность вести раздельный учет НДС. Это необходимо, если предприятие проводит в одном отчетном (налоговом) периоде хозяйственные операции, подлежащие и не подлежащие обложению НДС.

Помимо этого, раздельный учет необходимо вести при совершении деятельности, облагаемой по ставке 0%.

Рассмотрим в данной статье, какие новые механизмы по учету НДС появились в программе 1С Бухгалтерия 8.3 (3.0).

Настройки программы 1С для ведения раздельного учета НДС

Сначала нужно изменить параметры учетной политики. Необходимо указать, что в текущем налоговом периоде входящий НДС у нас будет учитываться раздельно.

Зайдем в настройки учетной политики организации и на закладке «НДС» установим следующие флажки:

В меню «Главное» – «Параметры учета» в закладке НДС нужно установить флажок «По способам учета»:

Пример оформление документа «Поступление товаров»

Создадим новый документ поступления товаров. Выберем организацию, у которой настроили учетную политику для ведения раздельного учета НДС и добавим в табличную часть товар:

Как видно, в строке добавляемого товара есть возможность выбрать, каким способом будет вестись учет НДС. Выбранное значение будет являться третьим субконто у 19.03 счета в проводке.

Внимание! Если вы не видите в табличной части колонки со счетами учета и выбора способа учета, зайдите меню «Главное», затем «Персональные настройки» и установите флажок «Показывать счета учета в документах»:

Корректировка способа учета НДС

Способ учета, указанный в процессе формирования документа поступления, в дальнейшем может быть изменен другими документами. Например, после проведения документа поступления со способом учета «Принимается к вычету» можно сделать перемещение товара с признаком «Учитывается в стоимости».

Так же можно скорректировать способ учета документом «Требование-накладная«. Причем указать способ учета НДС можно не только в строке табличной части, но и для документа в целом на закладке «Счет затрат»:

Во время проведения документа реализации товаров программа выполнит проверку на соответствие установленного на текущий момент способа учета и установленной в документе ставке НДС.

Изменяться способ учета НДС может до тех пор, пока товарно-материальная ценность не списалась.

Внимание! Если НДС уже распределен, корректировать способ учета уже нельзя!

Распределение НДС в 1С 8.3 при использовании раздельного учета

Для наглядности сформируем ОСВ по счету 19 в 1С 8.3. Вот так она выглядит до распределения НДС:

С появлением третьего субконто НДС отображается наглядно и просто. Можно легко определить, по какому способу учета остаток на конец периода не закрыт (до выполнения регламентных процедур по распределению НДС).

Поэтому распределить налог теперь не составляет труда. Фактически, распределение берут на себя первичные документы, а документ «Распределение НДС» в 1С нагружен минимально. Ведь база распределения теперь известна и соответственно известна сумма к распределению:

По материалам: programmist1s.ru

Необходимость в распределении НДС вызвана тем, что многие фирмы совмещают несколько налоговых режимов. Однако этот процесс зачастую сопровождается некоторыми проблемами в части правильности учета и распределения налога. Ошибки могут быть самыми разными и в них силен «человеческий фактор» или просто неопределенность.

Например, не всегда известно будет ли тот или иной объект применяться в той деятельности, доход от которой не облагается. Для этой ситуации НК РФ определяет, что плательщик, учитывая материальные ценности, должен в обязательном порядке предъявлять суммы НДС к вычету. Когда объект впоследствии применяется в работе, доходы от которой не облагаются налогом, суммы ранее принятые к вычету восстанавливаются.

Преодолеть все возможности ошибок поможет правильная настройка программного решения. Если все сделать правильно, программа поможет бухгалтеру в самых сложных вопросах и поможет решить некоторые дилеммы, связанные с законодательством и установленными им правилами.

Ведение раздельного учета НДС в 1С на примере конфигурации 1С:Бухгалтерия 3.0

Из закрепленной в кодексе обязанности ведения рассматриваемого нами вида учета при регистрации как налогооблагаемых, так и нет операций, имеется отступление. Заключается оно в следующем: если расходы на осуществление льготируемых операций в отчетном периоде не превышают 5% от всех расходов на производство или реализацию, от раздельного учета можно отказаться. Но когда обязанный его вести плательщик этого не делает, тогда входной налог к вычету приниматься не может, а также учитывать в составе расходов по налогу на прибыль.

Вести раздельный учет НДС обязан каждый налогоплательщик при:

- Одновременной работе по налогооблагаемым и освобождаемым от этого операциям;

- Нескольких видов деятельности, один из которых переведен на специальный налоговый режим.

Суммы НДС, которые предъявляют организации, осуществляющие как облагаемые, так и свободные от налога операции, могут:

- Включаться в цену работ/услуг, ОС, НМА, используемых для операций необлагаемых НДС;

- Приниматься к вычету по товарам (услугам/работам), в том числе ОС, НМА, применяющихся для налогооблагаемых операций;

- Приниматься к вычету или же включаться в стоимость пропорционально использованию в производстве и/или реализации.

Данная пропорция выводится из доли полученного дохода по налогооблагаемым операциям, а также освобожденным от него, в общей сумме дохода за отгруженные в отчетный период товары (работы, услуги).

Как настроить раздельный учет НДС в 1С

Безошибочный учет гарантирует правильные параметры учетной политики/УП за соответствующий отчетный период. В разделе «Главное-Учетная политика-Настройка налогов и отчетов» открываем соответствующую вкладку и отмечаем следующие подпункты:

Рис. 1 Учетная политика

Отметив указанные пункты, у нас появится вариант указывать порядок учета НДС в документах. Он может быть:

- Принятый к вычету

- Учитываемый в цене

- Распределенный

- Для операций по 0%

Так, для каждого поступления имеется выбор определения НДС. Этот механизм, позволяет увидеть движения входного налога в любое время, что делает учет НДС понятным и ясным.

На следующем этапе в «Администрировании», в навигации находим «Параметры учета-Настройка плана счетов».

Рис.2 Возможности установок

Затем проставляем все галочки.

Рис.3 Активация параметров

Поступление и приобретение

В качестве примера сформируем «Поступление товаров» и заполним обычным способом. Когда учет в программе ведется для нескольких организаций, находим ту, у которой настроили УП с раздельным ведением учета.

После необходимой настройки появился дополнительный субконто «Способ учета НДС сч.19», для каждой отдельной номенклатурной единицы, в том числе в табличном поле. Итак, туда мы добавляем номенклатурную единицу, после чего отобразится колонка «Способ учета НДС», где из предлагаемого списка нужно указать правильный вариант.

Рис. 4 Поступление

Выбранный нами вариант будет отражаться в проводках как дополнительный субконто по счету. Его впоследствии возможно поменять, установив другой в документах «Перемещение» и «Требование-накладная».

В последнем есть вариант задать порядок учета налога полностью для всего документа, выбрав на вкладке «Счет затрат» необходимый нам. В табличном поле при этом его указывать не обязательно.

Рис. 5 Создание ТН

В процессе реализации, программа автоматом проверит соотношение указанного варианта учета налога и его указанной ставки. Следует отметить, что изменение способа возможно до момента списания ТМЦ.

Рассмотрим проводки формируемые документом поступления в соответствии с выбором нового субконто. Сформированный документ с показателем «Принимается к вычету» добавит к сч.19 еще одно субконто. В случае выбора показателя «Учитывается в стоимости» НДС будет включаться в стоимость приобретенных ценностей и пройдет через сч.19, сформировав следующие проводки:

- Дт41 Кт60

- Дт19 Кт60

- Дт41 Кт19

Для операций по 0% нужно подтвердить эту ставку НДС. Здесь образуются такие проводки в учете:

- Дт41 Кт60

- Дт19 Кт60

Весь НДС на сч.19 будет распределяться соответствующим документом (если выбрано такое же субконто).

При регистрации в учете поступления ОС в закладке «Оборудование» указываем способ учета НДС, который зависит от использования в дальнейшем этого средства.

Рис. 6. Поступление ОС

Выбранный вариант может быть изменен впоследствии через «Принятие к учету ОС». В условиях возникновения в учете НМА вариант учета устанавливается так же.

Распределение НДС при раздельном учете

Посмотрим, как работает механизм разнесения НДС в Оборотно-сальдовой ведомости/ОСВ по сч.19.

Рис. 7 ОСВ по сч.19

ОСВ по сч.19 – это регистр раздельного учета, в котором отражаются суммы налога с разным порядком учета. До начала операций по разнесению НДС и до того, как сформированы записи в Книге покупок, сальдо на сч.19 не закрыто, за исключением НДС, учитываемого в стоимости, так как он отображается на этом счете транзитом.

Если сформировать ОСВ по сч.19 после разнесения налога, то дополнительное субконто укажет незакрытый остаток в завершении выбранного периода. Тогда же можно выполнить закрытие регламентной операцией «Распределение НДС». Оно осуществляется на основании первичных документов, в которых задаются все параметры для корректного учета.

Рис. 8 Разнесение НДС

После автоматического заполнения по кнопке «Заполнить» в табличном поле отражаются данные регистра накопления «НДС по косвенным расходам» за нужный нам период. После этого в бухучете будут отражены затраты. По кнопке «Рассчитать» автоматом заполняются необходимые реквизиты.

Проводка

Разнесение НДС формирует проводки:

- Дт19 Субконто: к вычету, учтено в цене для операций по 0%

- Кт19 Субконто: распределено

- Дт20 Кт19 Субконто: учтено в цене

НДС, учтенный в стоимости, будет списан на счета учета затрат.

Вышеизложенный материал позволяет сделать вывод о том, что правильное отражение хозяйственных операций и правильные настройки осуществления рассматриваемого процесса в 1С:Бухгалтерия 8, помогает избежать ошибок, если вам понадобилось осуществить переход на раздельный учет НДС.